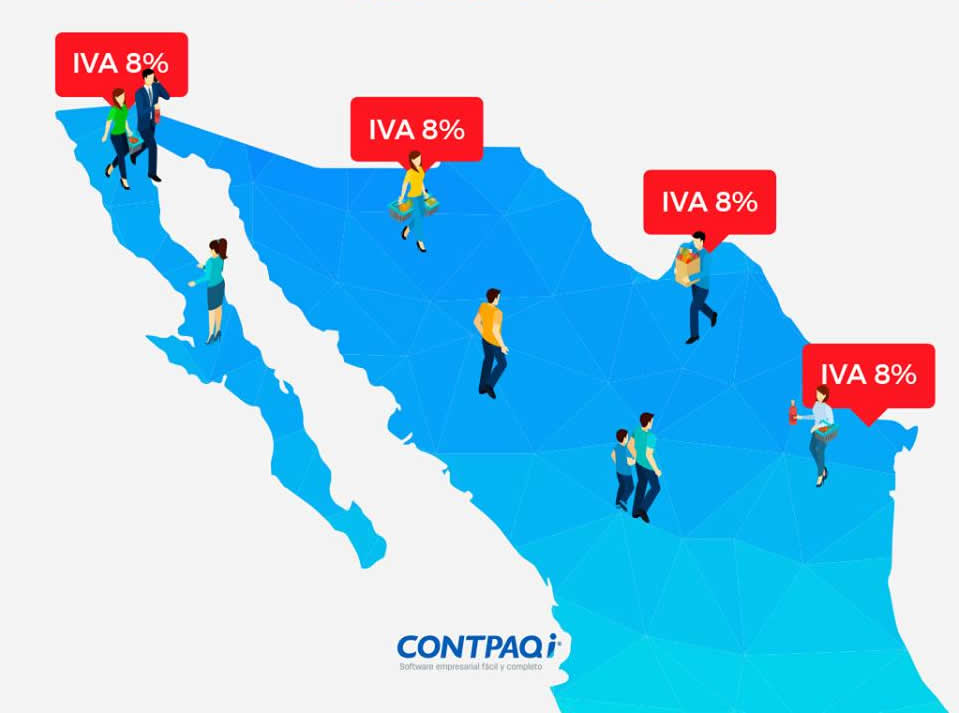

Configuración de IVA 8%

En esta carta técnica encontrarás escenarios referentes a la aplicación del estímulo del 50% que corresponde a una simplificación de la tasa del IVA al 8% en la región fronteriza norte del país, y las configuraciones que se tendrán que realizar en CONTPAQi® Factura electrónica, para generar documentos con movimientos de tasa al 8% de IVA y cumplir con las obligaciones fiscales.

Los municipios de la región fronteriza norte son:

|

Baja California

|

Sonora

|

Chihuahua

|

Coahuila

|

Nuevo León

|

Tamaulipas

|

|

Ensenada

|

San Luis Río Colorado

|

Janos

|

Ocampo

|

Anáhuac

|

Nuevo Laredo

|

|

Playa de Rosarito

|

Puerto Peñasco

|

Ascensión

|

Acuña

|

|

Guerrero

|

|

Tijuana

|

General Plutarco Elías Calles

|

Juárez

|

Zaragoza

|

|

Mier

|

|

Tecate

|

Caborca

|

Praxedis G. Guerrero

|

Jiménez

|

|

Miguel Alemán

|

|

Mexicali

|

Altar

|

Guadalupe

|

Piedras Negras

|

|

Camargo

|

|

|

Sáric

|

Coyame del Sotol

|

Nava

|

|

Gustavo Díaz Ordaz

|

|

|

Nogales

|

Ojinaga

|

Guerrero

|

|

Reynosa

|

|

|

Santa Cruz

|

Manuel Benavides

|

Hidalgo

|

|

Río Bravo

|

|

|

Cananea

|

|

|

|

Valle Hermoso

|

|

|

Naco

|

|

|

|

Matamoros

|

|

|

Agua Prieta

|

|

|

|

|

Marco legal

Artículo Décimo Primero IVA

Se otorga Estímulo Fiscal a las Personas Físicas y Personas Morales, que realicen actos o actividades de enajenación de bienes o prestación de servicios independientes u otorgamiento de uso o goce temporal de bienes en la RFN.

LIVA Artículo 14.- Para los efectos de esta Ley se considera prestación de servicios independientes:

¿En qué caso los contribuyentes no podrán aplicar el estímulo?

Artículo Décimo Tercero IVA

1. Enajenación de bienes inmuebles y bienes intangibles

2. Suministro de contenidos digitales

3. Los que se ubiquen en los supuestos del artículo 69 CFF

4. Los que se ubiquen en presunción establecida en el artículo 69-B y los que se junten con ellos (Socios, accionistas o celebren operaciones con ellos)

5. Los previstos en el 69-B Bis

Requisitos para poder acceder al beneficio del estímulo

Artículo Décimo Segundo IVA

Además de cumplir con las reglas que ponga el SAT:

1. Realizar la entrega material de los bienes o prestación de servicios en la región fronteriza norte.

2. Presentar un “aviso para aplicar el estímulo fiscal de IVA en la región fronteriza norte” (Regla 11.11.2) dentro de los 30 días naturales siguientes a la entrada en vigor del presente Decreto. Cuando inicien operaciones deberán presentar el aviso conjuntamente con la inscripción.

Los contribuyentes habilitados para aplicar el estímulo deberán estar Vigentes dentro de la Lista de Contribuyentes con Obligación "LCO" con el valor 2 en el atributo Validez Obligaciones:

0 = Sin características para facturar

1= Habilitado para facturar con IVA exento, al 0% o 16%

2= Habilitado para facturar con IVA exento, al 0%, 8% o 16%

Cómo Acreditar Domicilio en RFN para ISR

Artículo Tercero

Tener por lo menos 18 Meses a la fecha de su inscripción en el “Padrón de beneficiarios del estímulo para la región fronteriza norte”.

Si se inician actividades podrán solicitar adhesión al padrón, pero deberán demostrar que tienen activos e instalaciones para poder llevar a cabo la realización de operaciones en la RFN.

Resolución Miscelánea Fiscal

Recientemente el Servicio de Administración Tributaria (SAT) dio a conocer una versión anticipada de la 6ta RMRMF para 2018 y su anexo 1-A, las Reglas de operación para el decreto que establece estímulos fiscales en materia de IVA y de ISR.

|

Importante:

Consulta la información aquí: https://www.sat.gob.mx/normatividad/37375/versiones-anticipadas-de-las-rmf

|

a) Situaciones para poder timbrar un CFDI relacionados con el RFC

1. Deberán presentar un “aviso para aplicar el estímulo fiscal de IVA en la región fronteriza norte” (Regla 11.11.2) ante el SAT.

2. Una vez transcurridas 72 horas a la presentación del aviso, podrán reflejar la aplicación del estímulo, en el CFDI usando la opción o valor “IVA Crédito aplicado del 50%” (Regla 11.11.2).

3. Mientras no aparezca el RFC del emisor en la lista “LCO” del SAT como contribuyentes que pueden usar el estímulo, no podrá ser timbrado el CFDI que contenga IVA al 8%.

b) Situaciones para poder timbrar un CFDI relacionadas con la Clave de Producto/Servicio y Código Postal

1. En el caso de la facturación de Productos, para la clave producto o servicio del SAT atributo “ClaveProdServ”, cuando el valor sea “01010101” no se deberá usar el IVA al 8%, aún y cuando lo asignen en el sistema.

El PAC NO timbrará este documento. En caso de que se trate de Facturas Globales, no aplicará esta restricción.

De igual modo, el SAT identificará en el catálogo c_ClaveProdServ las claves de producto o servicio que clasifique como correspondientes a bienes o servicios no sujetos a los beneficios del estímulo del IVA. (Conforme lo señalado en la regla 11.11.3 último párrafo)

c) Otros puntos a tomar en cuenta para el Estímulo de IVA

1. De la Fecha de aplicación del Estímulo:

Fecha de aplicación del estímulo fiscal de IVA 11.11.11. Para los efectos de los artículos Décimo Primero y Décimo Segundo del Decreto a que se refiere este Capítulo, se considera que los contribuyentes comienzan a aplicar dicho estímulo a partir del 1 de enero de 2019, siempre que obtengan el acuse de recibo de conformidad con la ficha de trámite 4/DEC-10 “Aviso para aplicar el estímulo fiscal de IVA en la región fronteriza norte”, contenida en el Anexo 1-A.

2. ¿Qué pasa si se siguió emitiendo CFDI con el 16%?, ¿Perderé el derecho a aplicar a la tasa del 8%?

En este sentido la autoridad está dando un margen para que los contribuyentes puedan expedir al 16% y posteriormente aplicar al pago el 8%.

Lo que dice el transitorio Tercero:

…los contribuyentes beneficiarios de dicho Decreto ubicados en la región fronteriza norte podrán diferir la expedición de los CFDI aplicando el crédito derivado del estímulo en materia de IVA, por el período comprendido del 1 de enero al 30 de abril de 2019, siempre que, a más tardar, al 1 de mayo de 2019 se hayan emitido todos los CFDI por los que se haya tomado la opción de diferimiento señalada…

El objetivo de esta documentación, es configurar tu sistema y anticiparte a los posibles escenarios documentados en este sitio.

La empresa emisora que tenga operaciones y una dirección fiscal en la región fronteriza norte, deberá configurar los productos con un impuesto (IVA) al 8%.

|

Importante:

Considera que podrás realizar el timbrado de los CFDI´s, una vez que se liberen las validaciones de timbrado por parte del SAT y hayas realizado los trámites necesarios en el portal del SAT.

|

En relación al Decreto que otorga estímulos a contribuyentes en la Región Fronteriza Norte del país, el 7 de enero de 2019 se publicaron en el portal del SAT las siguientes actualizaciones a los catálogos:

1. Productos y servicios (c_ClaveProdServ)

Agrega la columna Estímulo Franja Fronteriza con valores 1, aplica y 0 no aplica.

2. Códigos postales (c_CodigoPostal)

Agrega la columna Estímulo Franja Fronteriza con valores 1, aplica y 0 no aplica.

3. Tasas y cuotas de impuestos (c_TasaOCuota)

Agrega el registro para el 8% de IVA Crédito aplicado del 50%

|

Nota:

Puede consultar los catálogos publicados por el SAT aquí:

|