Novedades

Reforma Fiscal 2022

|

Sabías que...

¿Sabías que… es un requisito que en el CFDI... se exprese la información de los impuestos trasladados desglosados con cada una de las tasas del impuesto correspondiente cuando así proceda?

Fundamentado en el CFF articulo 29-A

|

|

Marco legal

|

|

De acuerdo con el Artículo 29-A de CFF los comprobantes fiscales digitales para ser deducibles deben reunir algunos requisitos, entre ellos la información de los impuestos trasladados desglosados con cada una de las tasas que les corresponda, esto de conformidad con la fracción VII de dicho artículo antes citado.

Artículo 29-A

Los comprobantes fiscales digitales a que se refiere el artículo 29 de este Código, deberán contener los requisitos especificados a continuación:

VII. El importe total consignado en número o letra, conforme a lo siguiente:

a) Cuando la contraprestación se pague en una sola exhibición, en el momento en que se expida el Comprobante Fiscal Digital por Internet (CFDI) correspondiente a la operación de que se trate, se señalará expresamente dicha situación, además se indicará el importe total de la operación y, cuando así proceda, el monto de los impuestos trasladados desglosados con cada una de las tasas del impuesto correspondiente y, en su caso, el monto de los impuestos retenidos.

De lo anterior, surge la importancia de que en nuestros comprobantes fiscales se desglosen correctamente las tasas correspondientes, por lo que a continuación se muestran los siguientes ejemplos de CFDI:

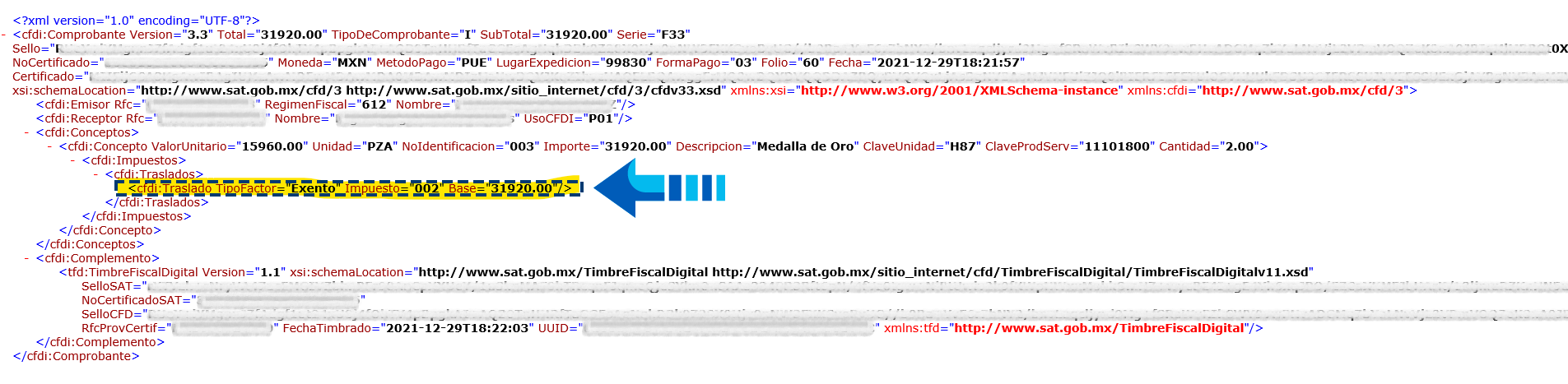

CFDI de Ingresos con nodo de impuestos expresado en el XML

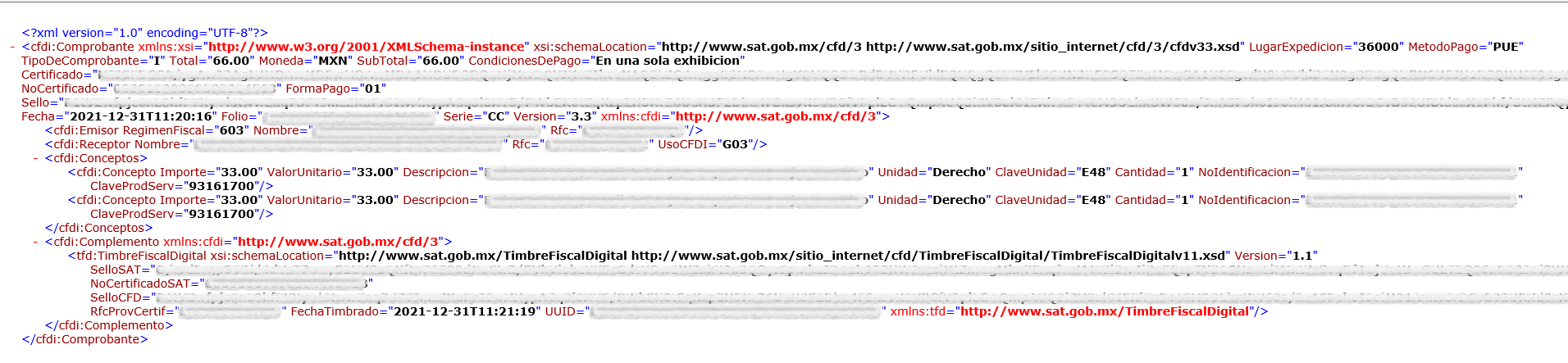

CFDI de Ingresos sin los nodos de impuestos

|

Importante

Contemplando lo anterior considera que los sistemas CONTPAQi® Contabilidad y CONTPAQi® Bancos, no impiden la captura de nuevos movimientos de IVA pero no generan de manera automática información asumida que no se encuentra en los nodos de impuestos del CFDI.

Fundamentado en el CFF articulo 29-A:

|

|

Toma nota

La versión 14.2.4 de CONTPAQi® Contabilidad y CONTPAQi® Bancos, es compatible con la ultima versión publicada de CONTPAQi® Factura electrónica 9.3.0 sólo timbrando por el momento CFDI 3.3 y REP 1.0.

|