Cálculo anual de sueldos y salarios

Ejercicio 2023

El cálculo anual de sueldos y salarios es un procedimiento en el cual se realiza el cálculo individual de cada empleado, con el fin de definir diferencias en el Impuesto sobre la Renta (ISR) anual definitivo, y las retenciones efectuadas cada mes al trabajador.

Cuando se trata de sueldos y salarios, los empleadores tienen la obligación de efectuar retenciones del ISR mensualmente y enterarlas al SAT, a cuenta del impuesto anual de ISR.

Al final del año, es obligación del patrón realizar el cálculo anual de sus empleados.

El patrón no tiene la obligación de realizar el cálculo anual en los empleados que tengan alguna de las siguientes 3 situaciones:

a) Hayan iniciado la prestación de servicios con posterioridad al 1 de enero del año de que se trate o hayan dejado de prestar servicios al retenedor antes del 1 de diciembre del año por el que se efectúe el cálculo.

b) Hayan obtenido ingresos anuales por los conceptos a que se refiere este Capítulo que excedan de $400,000.00.

c) Comuniquen por escrito al retenedor que presentarán declaración anual.

Procedimiento

El procedimiento para aplicar el cálculo anual es el siguiente:

1. Determinar base gravada del empleado en el ejercicio.

2. Aplicar la tarifa de ISR del artículo 152.

3. Obtener el subsidio causado del empleado en el ejercicio.

4. Obtener el impuesto anual, que resulta de aplicar la tarifa del artículo 152 – el subsidio causado que tuvo el empleado en el ejercicio.

5. Se deben comparar las retenciones acumuladas contra el cálculo de ISR anual obtenido en el paso 4, y determinar las diferencias, teniendo dos posibles resultados:

o Si el resultado es impuesto a cargo del empleado, se retienen y enteran las diferencias.

o Si resulta impuesto a favor del empleado (devolución de ISR), se pueden compensar con futuras retenciones en los periodos siguientes.

Veamos un ejemplo:

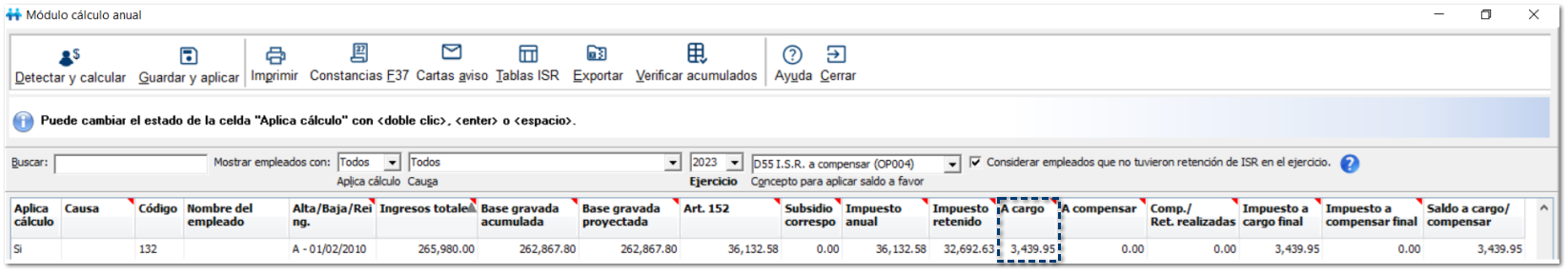

Realizaremos el cálculo anual del empleado Santiago García:

¤ Ingresos totales en el año = $265,980.00

¤ Base gravada acumulada = $262,867.80

¤ Subsidio causado acumulado en el ejercicio = 0.00

¤ ISR retenido en el ejercicio = $32,692.63

Con base al procedimiento anterior, el cálculo lo realizaremos de la siguiente manera:

1. Determinar base gravada del empleado en el ejercicio $262,867.80

2. Aplicar la tarifa de ISR del artículo 152

|

Límite inferior

|

Cuota Fija

|

%

|

|

0.01

|

0.00

|

1.92%

|

|

$8,952.50

|

$171.88

|

6.40%

|

|

$75,984.56

|

$4,461.94

|

10.88%

|

|

$133,536.08

|

$10,723.55

|

16.00%

|

|

$155,229.81

|

$14,194.54

|

17.92%

|

|

$185,852.58

|

$19,682.13

|

21.36%

|

|

$374,837.89

|

$60,049.40

|

23.52%

|

|

$590,796.00

|

$110,842.74

|

30.00%

|

|

$1,127,926.85

|

$271,981.99

|

32.00%

|

|

$1,503,902.47

|

$392,294.17

|

34.00%

|

|

$4,511,707.38

|

$1,414,947.85

|

35.00%

|

2.1. A la base gravada acumulada del año se le resta el límite inferior = $262,867.80 - $185,852.58 = $77,015.22

2.2. El resultado del paso anterior se multiplica por el porcentaje: $77,015.22 * 21.36% = $16,450.45

2.3. A este nuevo resultado se suma la cuota fija = $16,450.45 + $19,682.13 = $36,132.58

3. Obtener el subsidio causado del empleado en el ejercicio = 0.00

4. Obtener el impuesto anual, que resulta de aplicar la tarifa del artículo 152 – el subsidio causado que tuvo el empleado en el ejercicio = $36,132.58 – 0.00 = $36,132.58

5. Se deben comparar las retenciones acumuladas contra el cálculo de ISR anual obtenido en el paso 4, y determinar las diferencias, teniendo dos posibles resultados = $36,132.58 - $32,692.63 = 3,439.95

¤ Por lo tanto, corresponde un impuesto a cargo de $3,439.95