A partir del 1º de enero de 2022 se actualiza el esquema de factura electrónica, de acuerdo a la versión 4.0 del Anexo 20, y se robustece con el fin de fortalecer las herramientas tecnológicas parra simplificar el cumplimiento de las normas tributarias, entrando en vigor de forma obligatoria a partir del 1º de enero de 2023.

Para crear una factura utilizando esta versión, ve al menú CFDI y selecciona la opción Crear Facturas 4.0 o haz clic en el acceso directo del mismo nombre en la barra de accesos.

En esta ventana es donde realizarás la captura de los documentos. Inicia registrando los datos del encabezado del documento.

Encabezado

Cuando selecciones la serie, automáticamente se mostrará el número de folio que tendrá el documento.

| | Nota:

El folio se genera de forma automática y consecutiva, independientemente de la versión en la que se emitan los documentos.

|

La opción Exportación está deshabilitada ya que es sólo un atributo para comercio exterior.

En el campo Tipo de documento, selecciona aquél que vas a crear.

| | Nota:

Considera que aquí se mostrarán únicamente los tipos de comprobantes que hayan sido habilitados en el apartado Tipos de documentos. Si no has realizado esta asignación, el tipo de documento no se mostrará.

|

Información global (versión 4.0)

Se puede elaborar un CFDI diario, semanal o mensual, donde consten los importes correspondientes a cada una de las operaciones realizadas con el público en general del periodo al que corresponda, y el número de folio o de operación de los comprobantes de operaciones con el público en general que se hubieran emitido, utilizando para ello la clave genérica en el RFC.

Para crear un CFDI de facturación global, debes habilitar la casilla Habilitar Información Global para que de esta manera puedas capturar la periodicidad, el mes o los meses y el año al que corresponde la información del comprobante digital.

CFDI Relacionados

En el apartado CFDI Relacionados, debes especificar la relación que existe entre éste que se está generando y el CFDI previamente generado.

Podrás agregar uno o varios CFDI’s relacionados al documento seleccionando el botón Agregar CFDI Relacionado.

Con la versión 4.0 puedes incluir documentos relacionados con diferente tipo de relación.

De no existir alguna relación, el campo debe omitirse.

Impuestos locales

Para poder agregar impuestos locales al comprobante fiscal, sólo es necesario habilitar la casilla Habilitar Impuesto Local al Comprobante Fiscal, y podrás seleccionar el tipo de impuesto y capturar la tasa o cuota correspondiente.

| | Nota

Considera que el importe se mostrará una vez que se hayan agregado los productos o servicios.

|

Información del receptor

En el apartado Información del receptor, se debe capturar la información correspondiente al contribuyente que recibirá el comprobante.

Considera que a diferencia de la versión 3.3 del Anexo 20, en la versión 4.0 los siguientes campos son obligatorios:

-

-

Domicilio fiscal del receptor

-

| | Importante

Asegúrate que la información requerida del receptor (nombre o razón social, domicilio fiscal y régimen fiscal) sea la misma que la registrada en la constancia de situación fiscal.

|

Uso del CFDI: En esta sección debes seleccionar el uso que se le dará al comprobante que se está generando.

Método de pago: Indica el método de pago que aplica para el comprobante.

| | Importante

Si el CFDI es de moneda extranjera, deberás capturar el tipo de cambio.

|

Forma de pago: Especifica la forma de pago de los bienes o servicios amparados por el comprobante. Si éste es de tipo Traslado y no se conoce la forma de pago, la forma de pago se debe omitir.

| | Beneficio

Si cuentas con CONTPAQi CFDI en línea+® podrás guardar la información del uso del CFDI, método de pago y forma de pago en el catálogo de clientes, y de forma automática se mostrará esta información al momento de estar creando la factura, para que no tengas necesidad de capturarla en cada ocasión.

(Esta característica no está disponible para la creación de pagos).

|

Objeto de impuesto: A partir de la versión 4.0 del Anexo 20, es necesario indicar si el producto o servicio es objeto de impuesto de acuerdo al siguiente catálogo:

01 No objeto de impuesto

01 No objeto de impuesto: Se considera como no objeto de impuesto, a aquéllos que el contribuyente no realiza en territorio nacional.

02 Sí objeto de impuesto:

02 Sí objeto de impuesto: Cuando el emisor es únicamente causante del impuesto.

03 Sí objeto de impuesto y no obligado al desglose:

03 Sí objeto de impuesto y no obligado al desglose: Cuando el RIF utiliza un estímulo fiscal donde decide no hacer el desglose del impuesto.

| | Nota

Considera que la opción que elijas, se aplicará a todos los productos y/o servicios que agregues al documento.

|

Una vez que registraste todos los datos necesarios, enseguida haz clic en el botón Agregar partida (productos y servicios) al documento .

De esta forma vas agregando y especificando los servicios que contendrá el documento fiscal. Indica el código, selecciona la clave producto o servicio del listado proporcionado por el SAT, elige la clave unidad del listado, elige la unidad correspondiente al producto o servicio, captura la descripción, el precio unitario, la cantidad vendida y si se aplica algún descuento.

En la columna Objeto de impuesto, el sistema mostrará el que se haya elegido previamente para todos los productos o servicios.

| | Nota

La información de Clave Producto o Servicio, así como la Clave Unidad, se toman del catálogo dispuesto por el SAT.

Solamente requieres teclear las tres primeras letras o más (búsqueda incremental) y te mostrará aquellos que coincidan.

|

Modificar tasa de Impuestos

Para agregar o mofificar los impuestos al producto o servicio haz clic en este icono

.

| | Nota

El importe neto y los impuestos se calcularán en base a la cantidad y precio unitario.

|

Comentarios

Aquí podrás incluir algún comentario respecto al producto, la venta o el servicio que ofreciste.

Aduanas

También podrás agregar información de la aduana, fecha de entrada y número de pedimento.

Cuenta Predial

Aquí podrás capturar la información referente a la cuenta predial.

A Cuenta de Terceros

En esta pestaña, los contribuyentes que actúen como comisionistas o que presten servicios de cobranza, podrán expedir CFDI a nombre y por cuenta de los comitentes o prestatarios con los que tengan celebrado el contrato de comisión o prestación de servicios de cobranza y deberán capturar la siguiente información:

| | Importante

Recuerda que los datos del RFC, nombre y código postal deben coincidir con la información del SAT.

|

Después de capturar todos los datos y para que el documento se genere haz clic en el botón

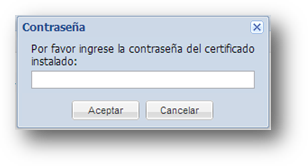

Captura la contraseña del certificado instalado y haz clic en el botón Aceptar, si éste es válido se creará el CFDI; en caso contrario, el documento no se generará.

Este proceso puede tardar algunos segundos.

Si el monto total de la factura supera lo establecido en el archivo de Excel® Catálogos del comprobante, el sistema mostrará el siguiente mensaje solicitando confirmación a través de un captcha: