Declaraciones de IVA y de IETU

Plataforma de autodeterminación de IVA del SAT

El 1° de febrero del 2024, el SAT publicó su plataforma para que las personas morales que tributan en el Régimen General puedan presentar los pagos definitivos para el Impuesto al Valor Agregado (IVA) del ejercicio 2024. Esta plataforma facilita el cumplimiento mediante el precargado de información de los Comprobantes Fiscales Digitales (CFDI) emitidos y recibidos de tipo: CFDI de “Ingreso” cuyo método de pago sea “Pago en una sola exhibición” (PUE). Y CFDI de “Pago” donde la fecha de pago corresponda al mes que se declara.

La nueva herramienta incluye las siguientes mejoras para facilitar a los contribuyentes el cumplimiento de esta obligación fiscal:

Se consolidan en una sola herramienta todas las obligaciones fiscales de los contribuyentes del

Régimen General.

Rediseño del formulario para identificar de una manera más fácil los conceptos que conforman la declaración.

Facilita el cumplimiento mediante la precarga de la información de los

Comprobantes Fiscales por Internet (CFDI) emitidos y recibidos de tipo "

Ingreso" y "

Pago", con opción de modificación, respetando en todo momento el derecho de la autodeterminación de los contribuyentes.

La información de los CFDI con método de pago "

PUE" será precargada en la nueva herramienta simplificando el proceso.

Para los CFDI con método de pago "

PPD", es obligatorio utilizar el

Complemento de pago REP para poder acreditar el IVA correspondiente.

En los datos precargados del SAT no se va a mostrar el IVA de importación de forma automática.

| | Importante

Este cambio implica una carga administrativa adicional para generar los complementos de pago de los ingresos y, especialmente, asegurar que los pagos a proveedores estén debidamente generados. Es esencial prestar atención a los métodos de pago utilizados, ya sea "PUE" (Pago en Una sola Exhibición) o "PPD" (Pago en Parcialidades o Diferido), ya que tendrán un impacto directo en la determinación del IVA.

|

Acreditamiento de IVA

LIVA. Artículo 1º.- Están obligadas al pago del impuesto al valor agregado establecido en esta ley, las personas físicas y las morales que, en territorio nacional, realicen los actos o actividades siguientes:

Enajenen bienes.

Presten servicios independientes.

Otorguen el uso o goce temporal de bienes.

Importen bienes o servicios.

LIVA. Artículo 4º.- El acreditamiento consiste en restar el impuesto acreditable, de la cantidad que resulte de aplicar a los valores señalados en esta Ley la tasa que corresponda según sea el caso.

Para los efectos del párrafo anterior, se entiende por impuesto acreditable el impuesto al valor agregado que haya sido trasladado al contribuyente y el propio impuesto que él hubiese pagado con motivo de la importación de bienes o servicios, en el mes de que se trate.

LIVA Artículo 5°.-Para que sea acreditable el impuesto al valor agregado deberán reunirse los siguientes requisitos:

[...]

IV. Que tratándose del impuesto al valor agregado trasladado que se hubiese retenido conforme a los artículos 1°.-A y 18-J, fracción II, inciso a) de esta Ley, dicha retención se entere en los términos y plazos establecidos en la misma. El impuesto retenido y enterado, podrá ser acreditado en la declaración de pago mensual siguiente a la declaración en la que se haya efectuado el entero de la retención.

Pagos definitivos del IVA

Los pagos definitivos del IVA son una declaración que se hace mensualmente para informar al SAT sobre el pago, retención, acreditamiento y traslado de este impuesto, y el plazo para presentarla es a más tardar el día 17 del mes siguiente al que corresponda el pago, de conformidad con el artículo D-5, segundo párrafo, de la Ley del Impuesto al Valor Agregado.

| | Toma nota

Recuerda que son sujetos del IVA aquellas personas morales que enajenen bienes, presten servicios independientes, otorguen el uso o goce temporal de bienes o servicios.

El SAT mantiene la firme convicción de seguir implementando acciones y mejoras para que los contribuyentes cumplan en tiempo y forma con sus obligaciones, así como para consolidar una cultura contributiva con herramientas adecuadas para la población mexicana.

|

Reportes para la Conciliación de IVA Acreditable

CONTPAQi®, tu referente fiscal te invita a conocer las novedades de la versión 16.4.1 de CONTPAQi Contabilidad® y que aproveches los reportes que te ayudarán a la determinación de las declaraciones de IVA según lo que tiene precargado el SAT para la Conciliación de IVA Acreditable. En dicha versión del sistema, cuentas con dos nuevos reportes que te permitirán revisar si la información precargada en la plataforma de autodeterminación del SAT, corresponde con los importes que tienes en tu empresa e identificar si tienes diferencias en dichos importes.

Objetivo de los reportes

Estos reportes tienen como objetivo ayudarte a realizar una revisión previa a tu declaración de pagos provisionales del IVA, esto se logra haciendo una comparación entre el impuesto de IVA registrados en la póliza (Acreditable) contra el impuesto determinado en los comprobantes fiscales (CFDI) que has pagado. Se consideran todos los comprobantes relacionados a las pólizas sobre los comprobantes recibidos de tipo ingreso con método de pago PUE y los comprobantes con complemente de pago cuyas fechas de pago se encuentren dentro del periodo que se declara.

Reportes para la Conciliación de IVA

Los dos nuevos reportes son los siguientes:

Conciliación de IVA Acreditable CFDI - Pólizas en Excel®

Conciliación de IVA Acreditable CFDI - Pólizas en Excel® Conciliación de IVA Acreditable Pólizas - CFDI en Excel®

Conciliación de IVA Acreditable Pólizas - CFDI en Excel®

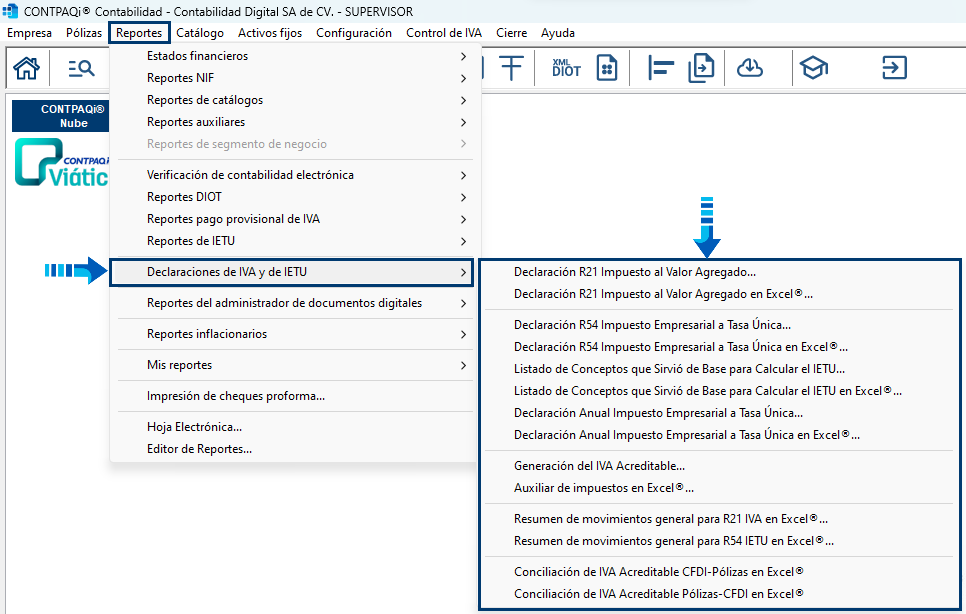

Ubicación de los reportes

Recuerda que estos reportes también muestran el estado financiero de la empresa en un momento determinado, por ejemplo en un año o periodo en específico, proporcionando información tanto económica como patrimonial. Se encuentran en el menú Reportes, submenú Declaraciones de IVA y de IETU.

| | Importante

Este grupo de reporte estará disponible solamente si la empresa lleva la Causación de IVA y/o la Devolución y Control de IVA.

|

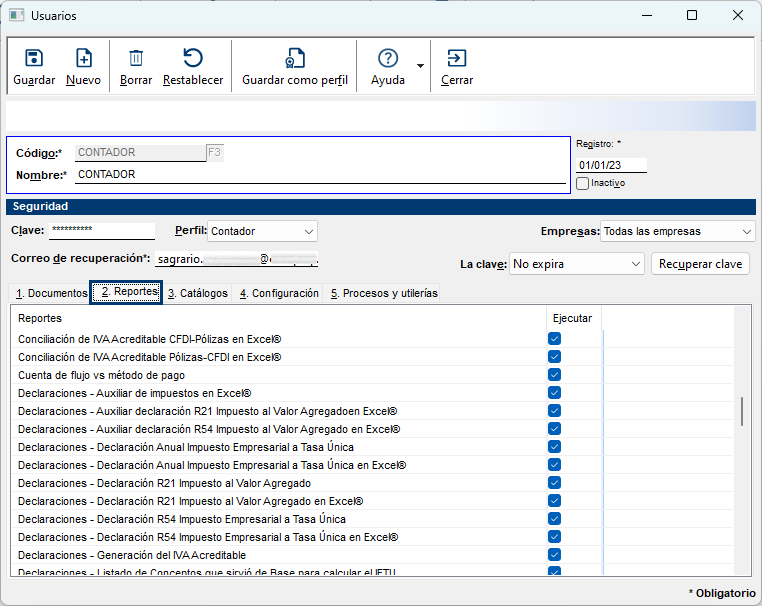

Permiso para ejecutar el reporte

Podrás decidir qué usuarios tendrán el permiso para ejecutar el reporte desde el perfil y/o configuración del usuario.

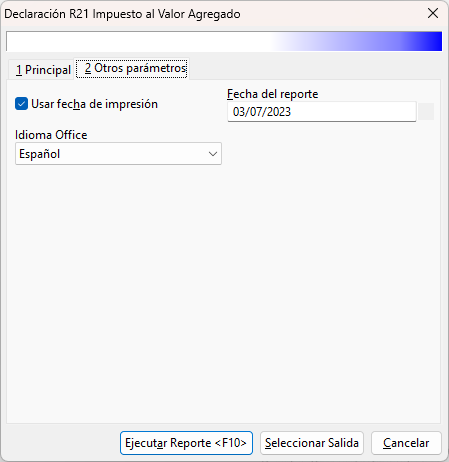

Pestaña 2 Otros parámetros

Pestaña 2 Otros parámetrosDentro de la pestaña 2 Otros parámetros, el filtro "Usar fecha de impresión" se utiliza para indicar la fecha en que se imprimió el reporte en cuestión, esta opción se encuentra habilitada de forma predeterminada. También podrás habilitar la opción "Imprimir la razón social de la empresa" en algunos reportes, cuando así lo prefieras.

| | Nota

Todos los reportes del grupo Declaraciones de IVA y de IETU (excepto los que tienen salida a Excel) contienen, dentro de la pestaña 2 Otros parámetros, el filtro Usar fecha de impresión, que se utiliza para indicar la fecha en que se imprimió el reporte.

|

Consideraciones generales

El archivo fuente del reporte tiene el mismo nombre que el título del reporte;

Ejemplo: el archivo fuente reporte <PosicionFinancieraBalanceGeneral.rpt> pertenece al reporte

Posición financiera, balance general.

Las columnas que se describen aquí son las que muestran los reportes con base en los filtros que aparecen por omisión.

El nombre y número de columnas puede variar dependiendo de los filtros que se seleccionen al ejecutar el reporte.

Listado de reportes

Listado de reportes Listado de reportes

Listado de reportes